Qu’est-ce qu’il y a dans votre compte de dividendes en capital?

Vous dirigez votre propre entreprise et les choses vont bien, mais plus votre entreprise grandit, plus vos problèmes fiscaux deviennent complexes. C’est là que peut intervenir un concept fiscal méconnu : le compte de dividendes en capital ou CDC.

Les dividendes en capital sont simplement une forme de dividende qui peut être versé aux actionnaires canadiens en franchise d’impôt. Toutefois, le montant du dividende en capital ne doit pas dépasser le solde du CDC.

En quoi consiste le CDC?

Vous vous demandez peut-être ce qu’est le CDC. Bonne question. Le CDC est un compte théorique qui est calculé par vous et votre comptable, et qui peut être confirmé par l’ARC. Par « théorique », on entend qu’il ne s’agit pas d’un compte réel dans lequel vous transférez des fonds, mais plutôt d’un calcul cumulatif qui vous permet simplement de connaître le montant des dividendes en capital que votre société peut verser.

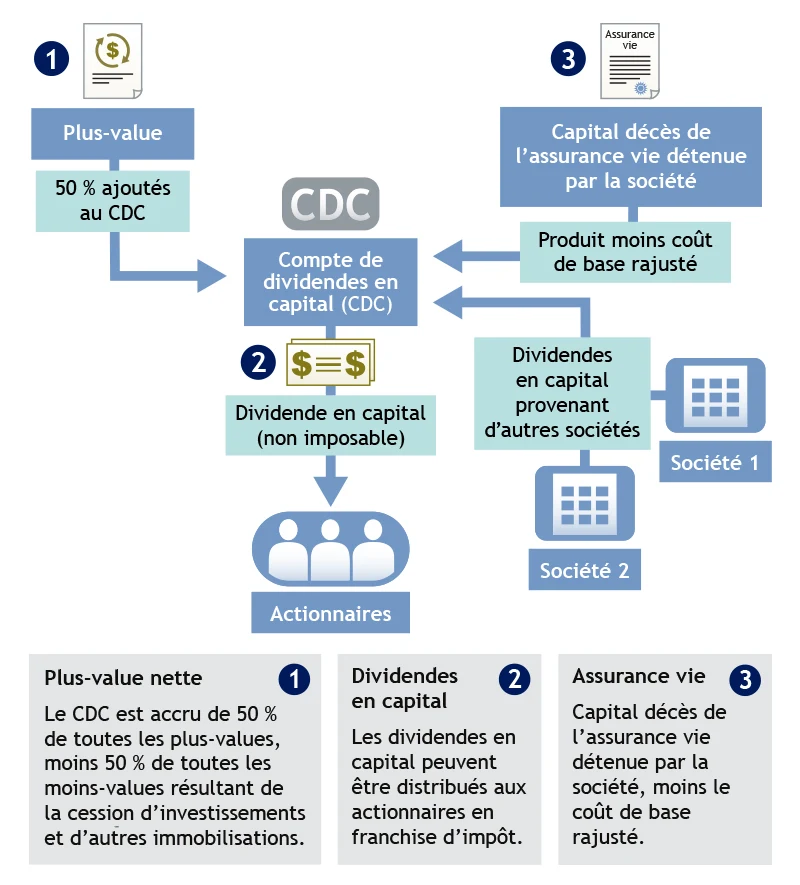

Compte de dividendes en capital =

(Partie non imposable des plus-values nettes)

+ (Dividendes en capital provenant d'autres sociétés ou fiducies)

+ (Produit d’une assurance vie d’étenue par une société, moins le coût de base rajusté)

- (dividendes en capital versés)

L’équation ci-dessus montre comment le CDC est calculé de façon générale, mais il vous sera peut-être plus facile de comprendre en suivant le schéma ci-dessous. Autrement dit, la moitié des plus-values sont ajoutées au CDC, mais il est important de noter que la moitié des moins-values en sont également soustraites. Le produit d’une assurance vie touché par la société en qualité de bénéficiaire désigné est également ajouté au CDC, moins le coût de base rajusté (CBR) de la police. Les dividendes en capital provenant d’autres sociétés ou fiducies sont également ajoutés au CDC. Et bien sûr, tout dividende en capital déclaré est soustrait du solde.

Comment pouvez-vous utiliser le CDC à votre avantage?

La compréhension du CDC peut être très bénéfique, notamment lors de la mise en place d’une convention de rachat entre vous et vos autres actionnaires, et lorsque vous envisagez de financer de telles conventions avec des polices d’assurance vie détenues par la société. Il y a de nombreux avantages à ce que l’assurance vie soit détenue par la société plutôt que par un particulier. Parmi ces avantages, comptons la possibilité d’utiliser les fonds pour racheter les actions d’un actionnaire à son décès. Les sommes dues au titre de l’assurance vie, nettes du CBR, sont ajoutées au CDC et peuvent être versées en franchise d’impôt à la succession de l’actionnaire décédé en contrepartie des actions de ce dernier dans la société.

Cliquez ici pour en savoir plus sur les avantages de l’assurance détenue par une société.

Le temps est important

Il est également important d’être conscient des pièges potentiels inhérents au CDC. Il faut tenir compte des dates auxquelles les moins-values sont réalisées et auxquelles les dividendes en capital sont versés. Le versement en trop de dividendes en capital peut entraîner de lourdes pénalités fiscales, mais peut être évité grâce à une planification fiscale minutieuse. Vous devez consulter vos conseillers fiscaux avant de décider de verser un dividende en capital.

Apprendre à calculer et à utiliser votre CDC peut faire économiser beaucoup d’argent à votre société et vous aider à planifier sa prospérité longtemps après votre départ. Un peu de planification minutieuse aujourd’hui peut vous éviter bien des soucis demain.